特集・企画

2018年12月28日更新

制度知り賢く住宅取得|税理士に聞く「消費税増税と経過措置等のポイント」

[知っておきたい〜消費税増税と建築物省エネ法〜]2019年10月に予定されている消費税増税。住宅取得を考えている人にとっては、どうしても気になる。税率ばかりに目が行きがちだが「住まい給付金の給付額拡大」をはじめ、さまざまな対応策も検討されている。税理士の添石幸伸さんは「それぞれの状況に合わせて制度を上手に活用すれば、増税後でも賢く住宅を取得する方法はある」と話す。

土地・個人間売買は非課税

さまざまな取引にかけられている消費税。その税率が2019年10月1日以降、現行の8%から10%へと引き上げられる予定だ。特に大きな買い物である住宅取得においては影響も大きく、例えば3000万円の住宅を購入・建築する場合、増税前後で60万円の差額が出ることになる。

住宅取得を検討中の人は焦ってしまいそうだが、添石さんは「増税に踊らされて後悔しないためにも、制度や仕組みを理解することが必要」と注意を促す。

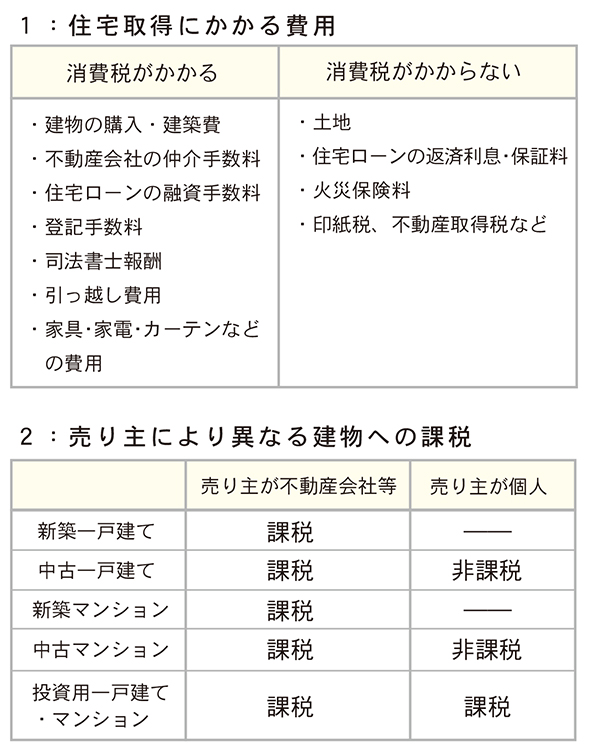

まず知っておきたいのが課税・非課税の対象。住宅取得の際の課税対象の例を挙げると、建物の購入費や各種手数料、引っ越し費用、家具・家電・カーテンの購入費など多岐にわたる=下表1。

一方、消費税がかからないものもある。例えば土地は消費しないので課税されないし、住宅ローンの返済利息や保証料、火災保険料なども非課税だ。

「特に土地は勘違いされがち。建売住宅や中古住宅に関しては、消費税が課税される建物部分と課税されない土地部分の価格をしっかりと確認する必要がある」

建物については売り主によって消費税がかかる場合と、かからない場合がある。これは消費税が事業者(住宅メーカーや不動産会社など)が行う「取引」に課されるのが基本だからだ。

そのため、事業者から購入・建築する居住用の一戸建てやマンションは、新築・中古を問わずに課税されるのに対し、個人間の売買(不動産会社が仲介する場合も含む)は非課税となる=下表2。

「特に個人間の売買においては、消費税の課税要件に対する誤解から生じるトラブルもあるので、十分に確認してほしい」

消費税の課税・非課税の対象

引き渡し時の税率が基本

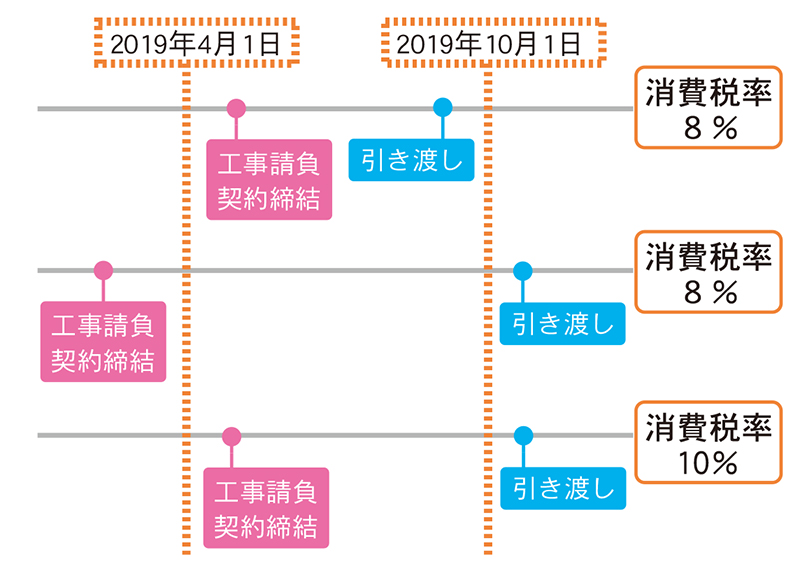

住宅取得の場合、基本的には引き渡し時の税率が適用される。つまり、引き渡しが19年9月30日までなら消費税の税率は8%、19年10月1日以降なら10%となる。

ただし注文住宅の場合は例外で、19年3月末までに工事の請負契約を結んでいれば、引き渡しが10月1日以降でも税率8%が適用される経過措置が実施される予定だ=下図。

タイミングで変わる税率

「売買契約」と異なるので注意が必要だが、分譲住宅・マンションの場合でも、壁の色やドアの形など注文した部分については注文住宅と同様の経過措置が取られる。リフォームも19年3月までに工事の契約を結んでおけば8%が適用される。

「住宅メーカーや不動産会社とよく相談しながら、消費税経過措置の対象となる契約内容をしっかり確認してほしい」

拡充でメリット大きく

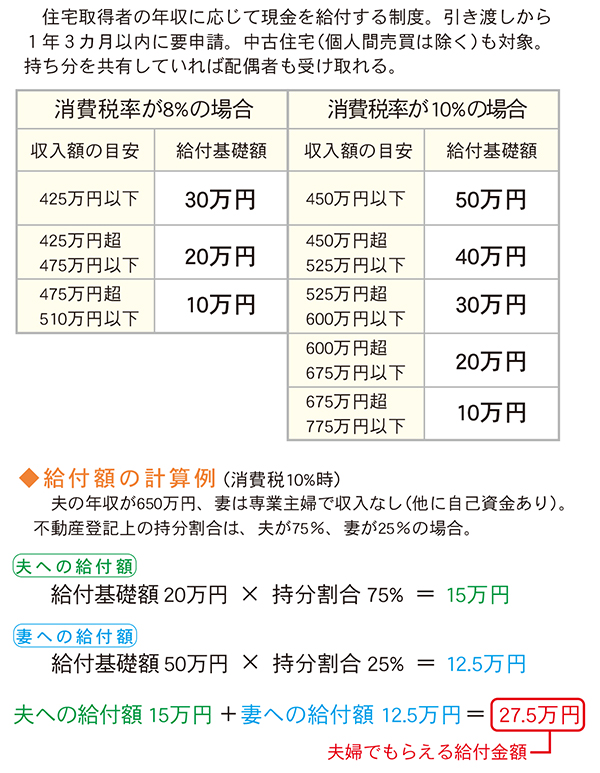

増税前の駆け込みや、増税後の住宅需要減といった反動がないよう、国ではさまざまな特例措置の拡充などを準備している。前述した注文住宅の工事請負契約の時期に関する経過措置もその一つだが、ほかにもある。例えば「住まい給付金」の拡大。住宅取得をする人の収入に応じて国から給付金を受け取れる制度で、現在の税率8%では、年収510万円以下などの条件を満たせば、最大30万円を受け取れる。それが税率10%になると、年収775万円以下までが対象となり、給付金額も最大50万円となる=下参照。「要件を満たせばメリットの大きな制度。国土交通省のホームページなどを参照しながら上手な活用を」

住まい給付金

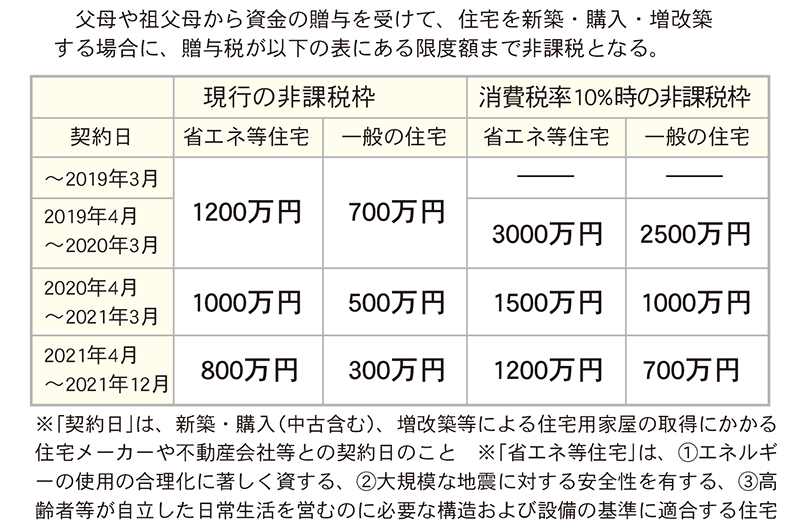

「住宅取得等資金の贈与税の非課税枠」の拡充もある。一般的に、年に110万円を超える金額の贈与を受ける場合、贈与税がかかる。しかし、住宅取得等のために親や祖父母などから受ける贈与であれば、非課税となる範囲が拡充される特例がある。現行ではその非課税枠は最大1200万円だが、増税後の税率10%で住宅を取得した場合は非課税枠が最大3000万円まで広げられる=下参照。

「相続税対策としても有効。高額な物件の取得で、親や祖父母からの住宅取得資金の支援を予定している人にとっては、消費税増税後の方が節税効果を期待できる場合もある」

住宅取得等資金の贈与税の非課税枠

まずは自身の状況確認を

住宅ローン利用者が控除を受けられる「住宅ローン減税」も延長される予定。同制度は年末のローン残高の1%(現行制度)を所得税や住民税から控除するというもの。現在は控除適用期間が10年だが増税後は13年となり、控除額も最大400万円が最大500万円となる=下参照。

住宅ローン減税

住まい給付金、贈与税非課税枠、住宅ローン減税は併用可能。ケースによっては増税後の方がメリットが大きい場合もある。

「資金をどう調達するかなど自分の経済状況をしっかり把握し、どの制度を使えばトータルで幸せになれるかを考えて」と添石さん。加えて「いずれも申請や申告が必要なので忘れないように」とアドバイスした。

制度の活用にはその他さまざまな要件を満たすことが必要。詳細については、国土交通省や国税庁のホームページなどで確認、あるいは税の専門家である税理士に早めの相談を。また、増税・経過措置等はともに、実施が確定しているわけではないため、住宅取得を検討している人は今後の動きに注視が必要だ。

※消費増税に関する住宅以外の情報(飲食料品、外食など)は、「週刊ほ~むぷらざ」1640号(2019年1月3日発行)で紹介します

添石幸伸/税理士・AFP。

税理士法人添石綜合会計事務所所長。沖縄税理士会所属。098-867-4335

毎週金曜日発行・週刊タイムス住宅新聞

第1721号・2018年12月28日紙面から掲載