相続

2017年7月7日更新

今日から始める相続計画「相続対策に生命保険活用」

Vol.04

前回は、売りにくいのに収益も上げにくい「整理する財産」の整理方法を説明しました。旧借地や築古アパートなどの「整理する財産」を売却し、現金を生前贈与したり、納税資金に充てるなどの方法を上げましたが、今回は生命保険を活用する方法についてお話します。

節税や遺留分を減らす際に有効

非課税枠を活用する

生命保険には相続対策としての特徴が二つあります。

まずはそのうちの一つ、非課税枠のメリットを活用した事例を紹介しましょう。

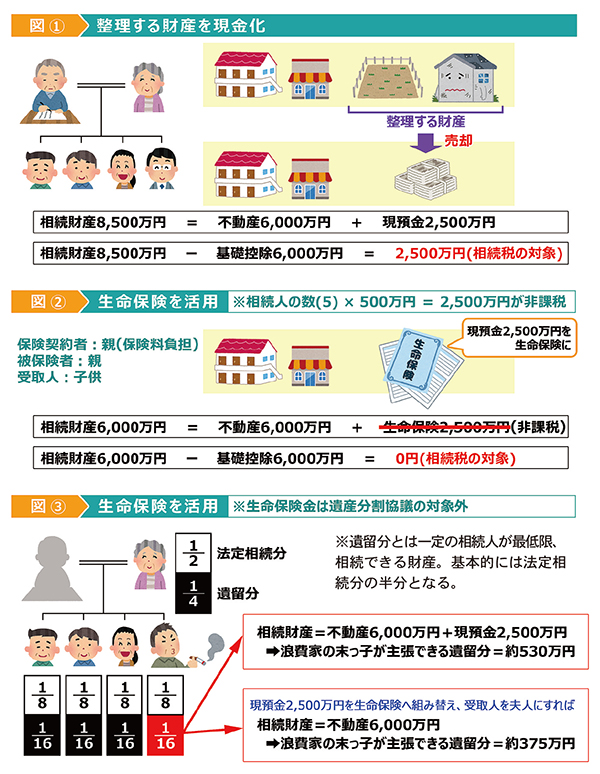

Aさんは財産を整理し、旧借地や築古アパートを売却。その結果、土地建物6000万円と現預金2500万円の合計8500万円が残りました=図①。

相続人は配偶者と子ども4人の計5人いるので、Aさんのケースでは無条件で適用される税金の基礎控除額は、3000万円+3000万円(相続人5人×600万円)で6000万円となります。つまり、6000万円までの相続財産は非課税ということです。

しかし、このままだと基礎控除6000万円を差し引いた、2500万円に対して相続税がかかります。

そこで生命保険のメリット「相続人の数×500万円が非課税になる」ことを活用します。

Aさんのケースの場合は、現預金2500万円を生命保険に組み替えることで、受取保険金に対して相続人5人×500万円の合計2500万円の非課税枠が適用されることとなり、結果として相続税が1円もかからなくなりました=図②。

受取人固有の財産となる

次に二つめ、「保険金は受取人固有の財産になる」について説明します。

受取人固有の財産ということは、遺産分割協議の対象外となるということです。この仕組みを利用し、遺留分(法定相続人が最低限、相続できる財産)を下げてトラブルを回避するという方法があります。

例えば、浪費家の末っ子に財産を渡したくない場合、現預金を生命保険に組み替えて、受取人を夫人一人にします。そうすれば現預金分の財産は夫人固有のものとなります。

図③を見てみましょう。生命保険を活用する前は、相続財産は8500万円で、末っ子が主張できる遺留分は530万円でしたが、活用後は相続財産は6000万円になり、末っ子の遺留分は375万円になりました。

末っ子に渡さなければならない財産を155万円、減らすことができました。

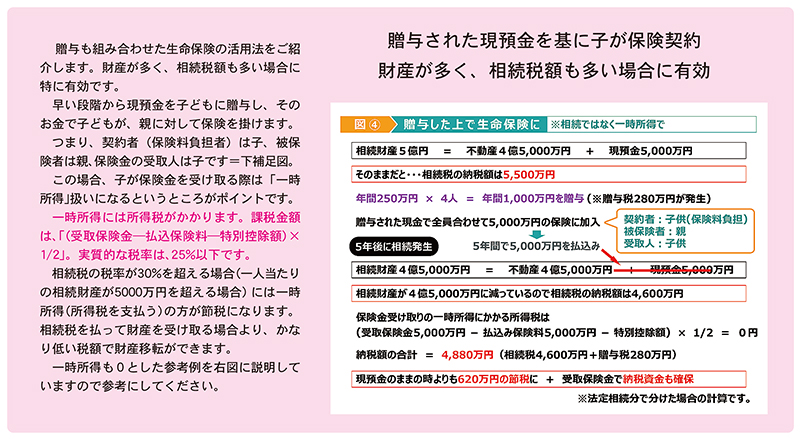

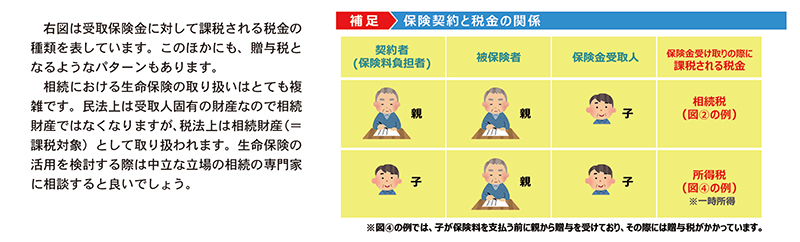

財産が多い場合は、贈与を組み合わせて子が保険契約者となり、受け取る保険金を「一時所得」とすることで節税できるケースもあります=図④。

基本的な理解を持ち、相続の専門家や生命保険会社と話し合う時の参考にしてください。

~生命保険で相続対策 2大メリット~

①非課税枠=相続人の数×500万円(税法)

②保険金は受取人固有の財産(民法)

文・亀島淳一

(株)シナジープラス代表

幸せ相続計画推進協会代表理事

かめしま・じゅんいち/身内の相続トラブルを機に相続を学ぶ。相続の幅広い専門知識と豊富な実務経験をもとに、行政やメディアなどの依頼による講演も行っている。上級相続アドバイザー、全米不動産経営管理士(CPM)、全米不動産投資顧問(CCIM)などの資格も持つ。

電話/098-963-9266

http://www.synergy-plus.co.jp/

<過去記事一覧>

毎週金曜日発行・週刊タイムス住宅新聞

第1644号・2017年7月7日紙面から掲載

この連載の記事

この記事のキュレーター

- スタッフ

- 東江菜穂

これまでに書いた記事:386

編集者

週刊タイムス住宅新聞、編集部に属する。やーるんの中の人。普段、社内では言えないことをやーるんに託している。極度の方向音痴のため「南側の窓」「北側のドア」と言われても理解するまでに時間を要する。図面をにらみながら「どっちよ」「意味わからん」「知らんし」とぼやきながら原稿を書いている。