FP

2017年12月22日更新

繰り上げ返済10年後からが得策|高橋さんのマネー講座[21]

ファイナンシャルプランナーの高橋賢二郎さん(46)が住宅にまつわるマネープランをアドバイス。今回は「住宅ローンの繰り上げ返済のタイミング」について。「できるだけ早く完済した方がいい、と思っている方が多いようですが、時代と税制の状況によって変わります」とアドバイスする。

減税制度、団信を考慮して

ローンは早く返すほどいい?

10年はローン残高1%控除

住宅ローンは、できるだけ早く完済した方が借り入れ利息も少なく済んでいい、と思っている方が多くいます。実は最初の10年間は慌てて返済しない方がいい、という考えもあるのをご存じですか?理由は住宅ローンの減税制度と、団体信用生命保険の関係です。

住宅ローンには減税制度があります。正式には「住宅借入金等特別控除」と言います。住宅ローンを組んだ場合、住宅ローンの年末残高の1%に相当する金額を毎年支払う税金(所得税と住民税)から10年間控除してくれるというものです。年末残高の限度額は4千万円、認定長期優良住宅なら5千万円です。

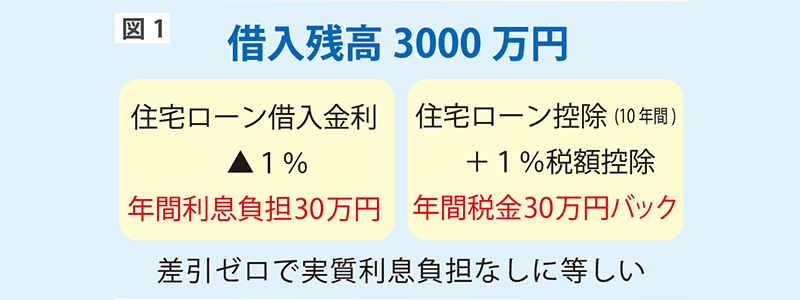

例えば3千万円を1%の住宅ローンで借り入れしていると、1年で約30万円の利息を払います。しかし、住宅ローン控除で1%の税金分として30万円がバックされますから、実質の利息負担は差し引きゼロ、とも言えます=9面図1参照。つまり、もし住宅ローンの金利を1%前後で借り入れしているのであれば、住宅ローン控除がある最初の10年間は実質利息の負担はゼロと言えるのです。ありがたい制度ですね。。

契約者死亡でローン帳消し

一方、金融機関で住宅ローンを組むと通常、「団体信用生命保険(以下団信)」が付帯されています。契約者に万が一のことがあった場合、その後の住宅ローンが帳消しになるという制度です。契約者にとっては遺族が住宅ローンの負債を背負わなくていいので、大変安心です。

この二つの制度から言えるおススメの考え方は、「住宅ローンを1%前後で借り入れしている場合は当初の10年間は繰り上げ返済せず、10年経過してから繰り上げ返済した方が、実質の利息負担はゼロでありながら団信の価値をキープできるメリットが大きい」、ということになります。

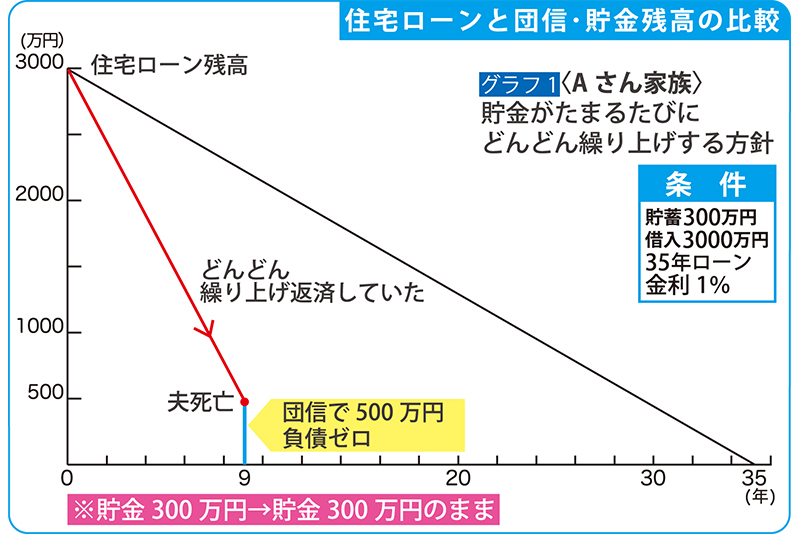

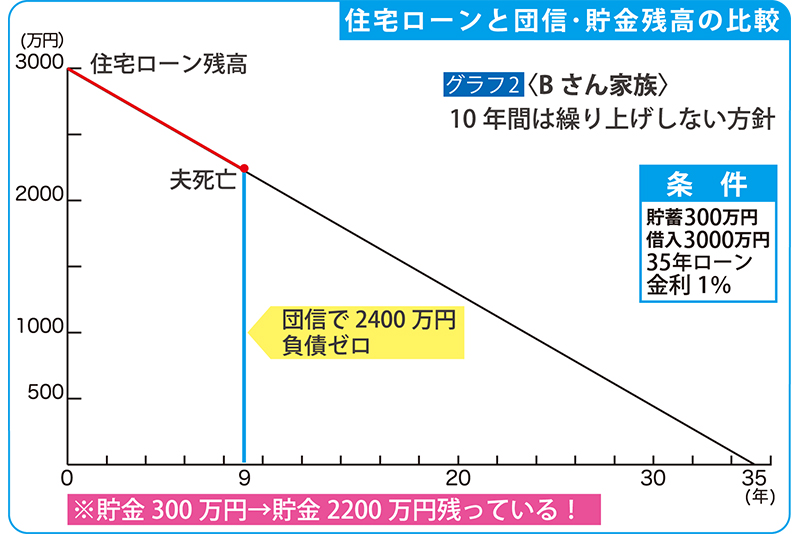

グラフ1、2を見てください。同じ借り入れをした家族で、仮に9年目に夫が事故で亡くなった場合、貯蓄がたまるたびに繰り上げ返済をどんどんしていたAさん家族は団信で残額500万円だけ帳消しになり、手元の貯金はわずか300万円しかありません。一方、Bさん家族は団信で残額2400万円がすべて帳消しになり、かつ手元の貯蓄は2200万円も残っています。大きな違いですよね。

住宅ローンの利息の負担がもったいないのでどんどん繰り上げ返済をしたい気持ちは分かりますが、現在の減税制度と、住宅ローンの金利状況を考えると、住宅購入後、10年経過してから繰り上げ返済するのが得策とも言えます。

考え方は人それぞれですが、金融機関やファイナンシャルプランナーなどにぜひ相談して最適な返済方法を検討してみてください!

執筆者

高橋賢二郎(たかはし・けんじろう)

ファイナンシャルプランナー

大阪大学卒業。三菱商事株式会社勤務後、米国留学先で出会った石垣島出身の妻と結婚、沖縄に移住。これまで約1500家族のライフプランニングを手掛けた実績を持つ。

高橋FP事務所

098-943-0205

毎週金曜日発行・週刊タイムス住宅新聞「高橋さんのマネー講座」

第1668号・2017年12月22日紙面から掲載